티스토리 뷰

주식 양도 소득세

오늘은 주식세금의 일부인 주식 양도 소득세를 알아보겠습니다. 양도 소득세를 제때 내지 않으면 과태료를 부과하게 되므로 꼭 미리 확인하시기 바라며, 요즘은 양도 소득세 계산기 등도 이용할 수 있으니 확인해주시거나, 세무사 등 전문가에게 맡기는 것도 절세 방법 중 하나입니다.

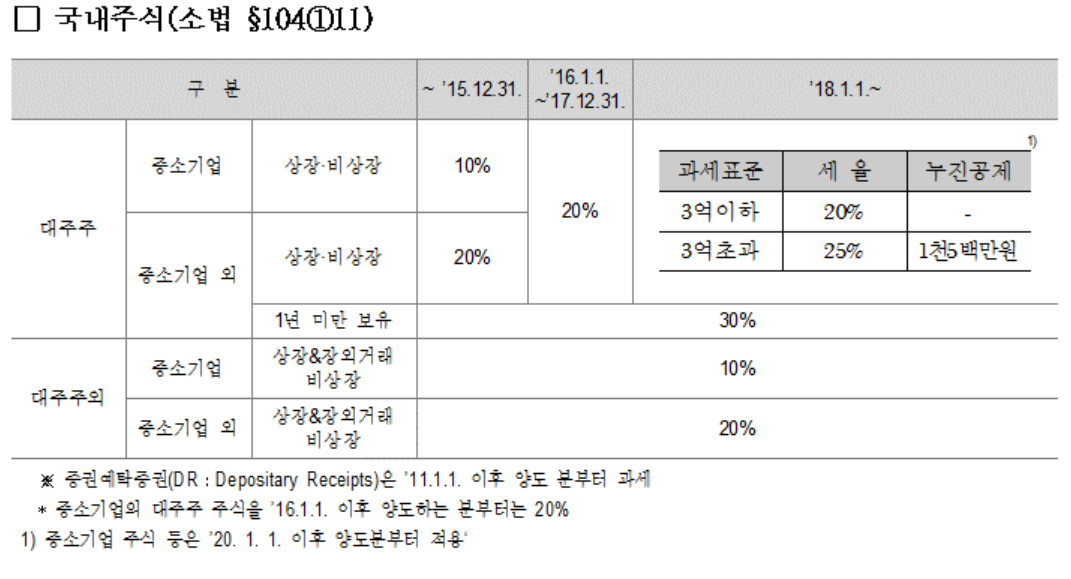

주식 양도 소득세는 얼마인지 국세청의 자료를 보면 다음과 같습니다.

국내주식의 경우 다음과 같습니다.

해외주식(미국주식 등)의 경우 다음과 같습니다.

그런데 이게 나의 주식에는 어떻게 적용될지 궁금한 분들이 많을 것입니다. 먼저 주식양도소득세 확인을 하려면, 과세대상에 대해 알아야 됩니다.

주식 양도 소득세 과세대상

과세대상이란 잘 아시겠지만 세금을 부과해야겠다고 정해놓은 대상을 말합니다.

주식양도소득세 과세대상

1. 비상장 주식 양도하는 경우

2. 대주주*가 상장 주식 양도하는 경우

3. 상장 주식을 증권 시장 이외의 방법으로 양도하는 경우

이 경우 2개월 내에 양도소득세를 2개월 내로 신고해야 합니다.

주식 양도 소득세 대주주란

그렇다면 대주주*란 무엇일까요?

2020년 4월 1일에 법 개정이 되었는데요. 세율 적용을 받는 대주주의 요건은 다음과 같습니다. 아래 경우에는 양도세를 내야 하는 것입니다. 또한 2021년 4월에 다소 완화될 예정이라고 합니다.

-2020.4.1 이후 양도시 코스피 시장에서는 1% 또는 10억 이상일 때입니다.

-2020.4.1 이후 양도시 코스닥 시장에서는 2% 또는 1억 이상일 때입니다.

-2020.4.1 이후 양도시 비상장 주식에서는 4% 또는 10억 이상일 때입니다.

주식 양도 소득세 계산

과세표준을 먼저 알아야 합니다.

여기에서 증권거래세를 곱하고 250만원은 과세대상에서 제외되는 비과세이니 빼주고

여기에서 세율 (지방소득세 포함)을 적용해보면 됩니다.

즉 예를 들어 5천원짜리 300주가 10만원으로 올랐다고 한다면 위 계산에 따라서 대략 285만원의 양도소득세를 내야 합니다.

참고로 위 방법은 국세청 홈택스 등에서 신고할 수가 있습니다. 다만 조금 억울한(?) 점은 손실 시에도 세금을 내야 한다는 점입니다.

이런 점에 대해서는 부당하다고 보는 의견이 많습니다.

함께 보면 좋은 글 역시 작성해두었으니 참조해주시기 바랍니다.

이 포스팅이 도움이 되셨다면 왼쪽 하단의 빨간 하트♥를 눌러주시면 보람을 느낍니다. 모두 좋은 하루 보내세요 ^^